La aerolínea colombiana Avianca, en donde el empresario salvadoreño Roberto Kriete tiene acciones, anunció este domingo que se someterá a la ley de bancarrota de los Estados Unidos, un proceso que implica que deberá reordenar sus finanzas y pagar un compromiso de deuda de $7,269 millones.

La empresa, cuyo servicio de aerolínea funciona en América Latina y genera 7,000 empleos directos fuera de Colombia, se acogió al Capítulo 11 del Código de Bancarrota del Tribunal del Distrito Sur de Nueva York, como una estrategia para liquidar deudas y reorganizarse internamente ante los estragos de la pandemia del coronavirus (COVID-19) en el mercado de aerolíneas.

Esto significa que Avianca deberá pagar sus compromisos con sus acreedores, de los cuales cinco tienen garantías especiales que les permite asegurarse los montos de deuda, así como a otros 40 acreedores en cola que también esperan recibir su liquidación.

En último lugar, dentro de este plan de bancarrota, quedan los accionistas de la empresa, los dueños, quienes corren el mayor riesgo de perder su inversión en la aerolínea debido al elevado costo de pago de deudas.

Justamente dentro del grupo de accionistas de la empresa, los últimos en la cola de liquidación de Avianca y con el riesgo de no recuperar su dinero, se encuentra United Airlines, la aerolínea estadounidense con la que Avianca tiene alianza y que es dueña de un aproximado de 78 % de las acciones. El resto pertenece al empresario Roberto Kriete.

Antes de que United Airlines –que se hizo del control de Avianca en mayo de 2019- y Kingsland Holdings, de Roberto Kriete, puedan recuperar algún monto en el proceso de bancarrota, Avianca deberá cancelar el compromiso de $7,269 millones que tiene con sus acreedores.

Avianca genera 21,000 empleos entre directos e indirectos en la región, 14,000 solo en Colombia. Este domingo anunció que se acogerá a la ley de bancarrota estadounidense. /ARCHIVO

De acuerdo al Capítulo 11 del Código de Bancarrota al que se someterá Avianca, la empresa deberá pagar primero a sus acreedores asegurados (cinco), que en general suelen ser bancos; acreedores no asegurados (40, entre los que hay bancos con operaciones en El Salvador) y finalmente los accionistas (dueños de la empresa) podrán recuperar parte de la inversión, si el proceso de reestructuración financiera es exitoso y pueden volver a operar en el futuro.

De no lograr cumplir su compromiso, el cual está bajo seguimiento de las autoridades judiciales estadounidenses, “la empresa detiene todas sus operaciones y cierra el negocio definitivamente. Se designa a un administrador fiduciario para que ‘liquide’ (venda) los activos de la empresa y el dinero recaudado se utiliza para pagar la deuda, la que puede incluir préstamos de los acreedores e inversionistas”, según el portal oficial de la IRS (Servicio de Impuestos Internos de Estados Unidos, en inglés).

El proceso de pago está justificado en que, en primer lugar, Avianca deberá cancelar deuda a los inversionistas que corren “menor riesgo”, los cuales pueden tener respaldada su inversión en activos de la empresa o hipotecas.

Así también los tenedores de bonos también son parte de ese grupo que puede recuperar con menor dificultad dichas pérdidas económicas ya que precisamente “los bonos representan la deuda de la empresa y esta ha aceptado pagar intereses a los tenedores de bonos y devolverles su capital”, según la IRS.

Mientras que los accionistas (United Airlines y Kingsland Holdings) “corren mayor riesgo” ya que “podrían ganar más si a la empresa le va bien, pero podrían perder dinero si sucede lo contrario. Los dueños son los últimos en recibir dinero si la empresa fracasa. Las leyes de bancarrota determinan el orden del pago”.

¿A quiénes debe pagar Avianca?

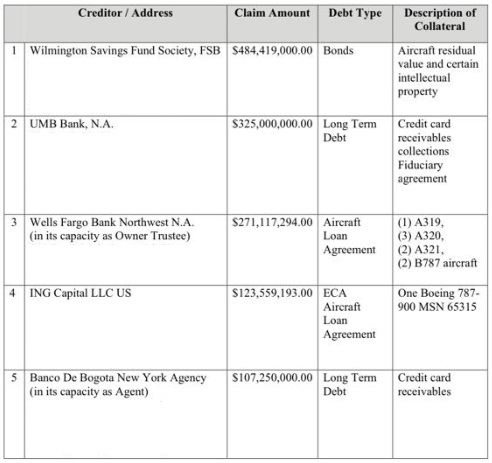

Los primeros en la cola de pagos según la normativa estadounidense son los acreedores con garantías. En el caso de Avianca son cinco.

El principal es Wilmington Savings Fund Society, de Estados Unidos, que tiene $484 millones en bonos corporativos de Avianca, cuyo colateral que tienen como colateral (garantía) “cierta propiedad intelectual”, que podrían ser marcas y demás, así como “valor residual de aviones”, que es lo que podría valer un avión después de terminar su contrato de arrendamiento o de depreciación por uso.

El segundo acreedor con prioridad de pago es UMB Bank, también estadounidense, con $325 millones cuya garantía son cuentas por cobrar de las tarjetas de crédito de clientes que hayan comprado algún pasaje de avión mediante esa forma de pago y que aún no se hayan cobrado. Esto exceptuando a aquellos que no pudieron usar dichos boletos aéreos.

El tercer acreedor con garantía real es Wells Fargo Bank Northwest, uno de los bancos más grandes de Estados Unidos y que tiene a Warren Buffet como uno de sus principales accionistas. Este banco tiene un préstamo para compra de aviones de $271 millones con garantía de los mismos aviones (1 Airbus modelo A319, 3 Airbus A320, 2 Airbus A321 y 2 Boeing modelo B787).

El cuarto de los acreedores es el banco holandés ING, por medio de una subsidiaria en Estados Unidos (ING Capital LLC US), cuyo crédito es de $124 millones con garantía de un avión Boeing modelo B787.

El quinto acreedor con garantía es el colombiano Banco de Bogotá, por medio de una subsidiaria estadounidense (Banco de Bogotá New York Agency) por un monto de $107 millones, cuyo colateral son cuentas por cobrar de tarjeta de crédito.

El resto en la fila

Luego de cumplir sus compromisos económicos con sus acreedores con garantía, Avianca deberá cancelar deudas con otros 40 acreedores sin colateral.

Cabe mencionar dentro de esta lista de acreedores a Citibank, de Estados Unidos, segundo en la lista de 40 acreedores, cuyo monto adeudado es mayor a los $65 millones; Banco de Bogotá (colombiano, tercero en la lista), también con deuda superior a los $65 millones; y el Banco Davivienda (Colombia, sexto), al que se le deben $33 millones.

También aparecen en el listado Banco Agrícola de El Salvador (número 12), al que se le adeudan $5 millones; Grupo Lafise, que posee bancos en Centroamérica (13), también a la espera de $5 millones; Banco Cuscatlán de El Salvador (23), por deuda de $3 millones; y Grupo Bancolombia (dueño de Banco Agrícola, 38 de la lista), que espera $1 millón.

Para que Avianca realice estos pagos, las autoridades le darán un plazo a la empresa para ejecutar el plan de liquidación de deuda y su reorganización de finanzas.

En ese sentido, la IRS advierte en su portal web que “si no puede lograr reorganizar su deuda, y recibir la aprobación de un plan para liquidar su deuda, el caso del capítulo 11 podría ser convertido a conformar con las normas de liquidación, del capítulo 7”, o sea, el cierre de operaciones.

Para proceder con el plan de liquidación y reestructuración que Avianca planea, la autoridad en casos de bancarrota, Administrador Fiduciario de los Estados Unidos, deberá designar “uno o más comités para que representen los intereses de los acreedores y accionistas” y junto con la empresa desarrollen un plan de reorganización para salir de la deuda.

Además, los acreedores (primeros en el orden de pago de deudas) y los accionistas (dueños, United Airlines y Kingsland Holdings) deben negociar el plan para que el segundo grupo exonere la deuda con sus acreedores, además los acreedores no garantizados (en el caso de Avianca son 40) deberán conformar un comité que los represente.

Avianca en la región

El grupo Avianca Holdings tiene desde mediados de marzo sin operar, ha generado según cifras propias unos 21.000 empleos en la región, de los cuales 14,000 se concentran en Colombia, corazón de sus operaciones, y otros 7,000 en el resto de América Latina.

De acuerdo a sus cifras, antes del cierre debido a la pandemia del COVID-19, Avianca operaba 700 vuelos diarios alrededor del mundo, tenía 189 aeronaves en flota, tenía 75 destinos en 26 países distintos y ha movido a 30,5 millones de pasajeros.

La empresa, de más de 100 años de historia, planea que mediante esta declaratoria de bancarrota y pago de deudas pueda reorganizarse financieramente, bajo supervisión de Estados Unidos.

En 2003, Avianca pasó por un proceso similar, el cual le permitió posteriormente reestablecerse económicamente, aunque en este caso la declaratoria podría ser un golpe a una empresa que desde el año pasado anunció su ruta a la quiebra.

En agosto de 2019, se viralizó en redes sociales un video de una reunión de Roberto Kriete, presidente de la junta directiva de Avianca Holdings, con algunos empleados de confianza donde confesó que la empresa de la que había tomado las riendas poco más de un mes antes estaba, en sus palabras, “quebrada”.

Aunque luego la misma compañía emitió un comunicado en el que aseguró que Kriete “utilizó coloquialmente el término ‘quebrada’ para referirse” a la empresa, si bien aclararon que “no está en proceso de quiebra o de insolvencia regido por ley alguna y no ha solicitado ser admitida en proceso alguno de similar naturaleza en jurisdicción alguna”.

“Señores, Avianca está quebrada, no está pagando a sus acreedores, no les está pagando a las compañías de arrendamiento de los aviones, no le está pagando a los bancos, estamos en un proceso de renegociar todo eso y reestructurar todas las deudas para comprar tiempo”, aseguró en aquella ocasión el empresario.

Ya el año pasado Avianca Holdings atravesó una reestructuración de deuda y pese a acogerse a la ley de bancarrotas, su presidente ejecutivo, Anko van der Werff, señaló que este es un paso necesario “para hacer frente a nuestros retos financieros” ya que la recuperación del sector será gradual.

El conglomerado está integrado por las aerolíneas Avianca y Tampa Cargo (Colombia), Aerogal (Ecuador) y las compañías del Grupo Taca Internacional Airlines basadas en Centroamérica y Perú.

Además, sobre esta solicitud de bancarrota ante autoridades estadounidenses, la compañía expuso que la pandemia del coronavirus ha provocado una disminución del 90 % del tráfico mundial de pasajeros y se espera que reduzca los ingresos de la industria en todo el mundo en 314,000 millones de dólares, según la Asociación de Transporte Aéreo Internacional (IATA).